作者:许子皓,文章来源: 中国电子报微信公众号

AMD董事会主席兼首席执行官苏姿丰在近日举行的2023世界人工智能大会上表示,AI将改变我们所从事的每一个行业,未来10年会出现一个大型计算机超级周期,现在正是一个成为技术供应商的好时机。

为了抓住这个好时机,苏姿丰在此前的“AMD数据中心与人工智能技术首映会”上,带来了数据中心APU(加速处理器)Instinct MI300和第四代Epyc处理器的最新消息。在演讲中,她将两款产品的性能参数直接对标了英伟达的H100芯片和英特尔的至强8490H。此举被业界认为是AMD将同时挑战英伟达和英特尔在GPU和CPU领域的霸主地位。

在CPU和GPU领域,AMD始终是个挑战者,即使在FPGA、DPU这些新兴芯片领域AMD未必占据显著优势。这也一直让人们猜想:AMD何时才能停止“仰望”?苏姿丰的强势出击能给出答案吗?

CPU:一直追赶英特尔

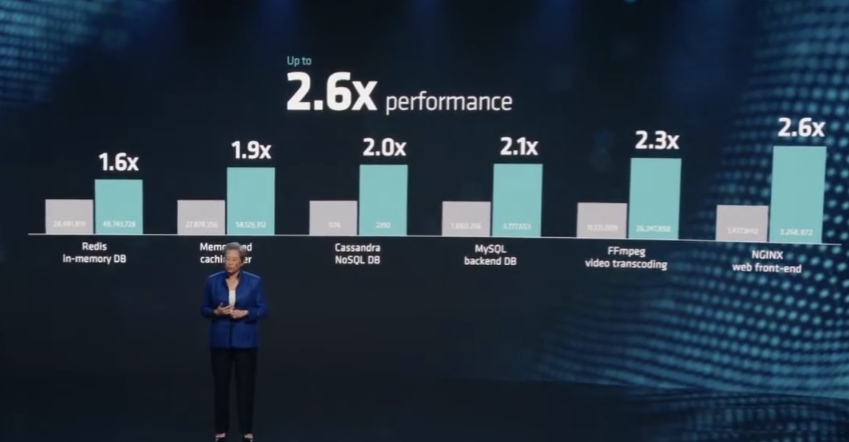

“本次推出的第四代EPYC,在云工作负载中的性能是英特尔同类处理器的1.8倍,在企业工作负载中的速度是英特尔处理器的1.9倍。”苏姿丰十分自信的在会上表示,这款代号名为Bergamo的高密度服务器CPU新品,具有820亿颗晶体管、128个Zen 4c CPU内核、256个线程,可满足“高性能的云端需求”,是AMD打开云原生处理器市场的“钥匙”。

AMD第四代EPYC 9754与英特尔至强8490H的性能、密度和能效和对比

AMD希望Bergamo能与基于Arm架构的Ampere、Amazon等公司竞争,甚至与英特尔将在2024年推出的144核心的Sierra Forest正面较量。

在存储方面,苏姿丰还展示了最新的缓存堆叠X芯片-Genoa-X,可提供多达96个内核和总计1.1GB的L3高速缓存。与英特尔最高规格的60核Sapphire Rapids至强相比,Genoa-X缓存将性能提升了2.2到2.9倍。

AMD和英特尔在CPU领域的“红蓝之战”,可以追溯到1982年。那时为了得到IBM的PC量产订单,AMD拿到了英特尔的授权,成为了英特尔CPU芯片的第二供应商,并根据英特尔的设计和微代码制造了80286处理器的AMD版本“Am286”,这也让AMD拥有了与英特尔抗衡的技术资本。值得注意的是,AMD制造的Am286比英特尔制造的80286主频更高,前者最高可达20MHz,后者最高只能达到10MHz左右,让Am286瞬间成了台式PC处理器的首选,就此拉开了二者斗争的序幕。

AMD真正第一次靠自己研发获得技术领先是在1996年。AMD发布了K5系列处理器,与英特尔的奔腾系列展开了新一轮较量,这也是AMD第一款自主设计的处理器产品,此时的综合性能稍微优于奔腾。1997年,英特尔退出Socket7架构,转向使用Slot1架构,希望通过断开兼容性的方式主导市场,而AMD迅速坚决地在Socket7架构上推出K6。半导体行业专家张先扬表示:“对比英特尔放弃了兼容性接口市场,AMD此举获得了很多厂商的支持。2003年,AMD发布了K8的Athlon 64,这也是AMD在与英特尔30多年的技术竞争史上首次真正领先对手。”

但到了2005年,英特尔拿出了杀手锏“Tick-Tock战略”,即每一代CPU都会对应tic或者toc。如果这代CPU对应tic,那么这一代CPU相角前一代将会提升制造工艺(即更精细的纳米工艺),例如从22nm到14nm的制造工艺提升。如果这代CPU对应toc,那么这一代CPU将会进行处理器微架构升级,例如支持新功能。“Tick-Tock(钟摆)战略”带来的快周期、大幅性能提升的产品迭代是英特尔重新制胜的关键,AMD逐渐招架不住,落入下风。

直到2014年,AMD终于迎来了一位足以改变命运大救星,也是AMD创办49年以来第一位女性CEO苏姿丰(Lisa Su),CPU及显卡消费者熟知的“苏妈”。苏姿丰临危受命,专注研发出了极具竞争力的AMD单独立项的架构——Zen架构,并在2017年,就发布了基于Zen架构的从移动到桌面,再到高端桌面的近20款产品,包括新一代微处理器锐龙Ryzen、高性能显卡Radeon RX Vega和服务器处理器EPYC。其中,Ryzen处理器采用全新的Global Foundries 14nm制造工艺、拥有8核16线程,IPC性能提升40%,而当时顶级的英特尔i7 6700K只有4核8线程,更先进的工艺不仅推动性能增长,还大幅降低了功耗,终于与当时的英特尔酷睿处理器站到了同一水平线,再加上高性价比,提升了AMD在CPU市场的口碑,在2017年底将其CPU市场份额从8%提升至22%,也让连续5年亏损的AMD终于扭亏为盈。

从目前的市场份额来看,市场研究机构Counterpoint的统计数据显示,2022年,英特尔继续在数据中心CPU市场占据主导地位,但市场份额却下降了10%至71%,而AMD的市场份额迎来了增长,达到了20%。

让我们看到了AMD打不倒,不服输的精神,尽管起步较慢,但始终在追赶,很多次都在性能和市场份额上反超了英特尔,也让英特尔不能有丝毫松懈,要时刻加紧研发,AMD一直紧随其后。

GPU:难以撼动英伟达

苏姿丰表示:“我们仍处于AI生命周期非常早的阶段,人工智能是塑造下一代计算的决定性技术,也是AMD最大、最具战略意义的长期增长机会。”

当前的AI芯片市场可以说是英伟达的天下,每一位挑战者想要动摇其根基都并非易事。AMD作为英伟达的老对手,自然不会放任其独揽如此庞大且增速超快的市场,苏姿丰本次拿出的王炸产品就是一款直接对标英伟达H100芯片,专门面向生成式AI推出的加速器——AMD Instinct MI 300X。AMD Instinct MI 300X内部没有集成CPU内核,而是采用了8个GPU chiplet加4个IO内存chiplet的设计,12个5nm chiplets封装在一起,使其集成的晶体管数量达到了1530亿,多于英伟达H100的800亿晶体管,可以加速ChatGPT等大模型应用。

AMD MI 300X 芯片与英伟达H100芯片性能对比图

与英伟达的H100芯片相比,AMD Instinct MI 300X的HMB密度是前者的2.4倍,带宽则为前者的1.6倍,理论上可以运行比H100更大的模型。

AMD入局GPU时十分坚定,但也付出了沉重的代价。在2006年,AMD豪掷自身近一半的市值,54亿美元买下了英伟达在GPU领域的死对头ATI,成为了当时全球唯一一个同时拥有高性能CPU和GPU技术的公司,但也意味着AMD要双线作战,同时与“双英”展开厮杀。

尽管英伟达比AMD晚成立24年,但作为GPU的创立者,英伟达在GPU领域鲜有对手,ATI也只能在中低端占有部分份额。但ATI被AMD收购之后,AMD利用自身CPU的研发优势整合ATI的GPU,推出了新产品——APU,这款新产品既能做CPU擅长的通用任务,也能做游戏、图形处理,还能凭借GPU强大的浮点性能做加速任务,高频、小核心、低成本显卡的策略取得了成功,甚至曾在GPU综合市场份额超越了英伟达,让英伟达开始重新正视这个老对手。

但AMD想要撼动如日中天的英伟达,并非易事。赛迪顾问集成电路产业研究中心研究员邓楚翔向《中国电子报》记者表示,虽然本次AMD的MI 300X采用了更大的192GB HBM3,但英伟达的产品也在迭代,等未来MI300X正式发售时,英伟达可能已经推出了参数更强的产品,而且,由于当日未发布价格,采用192GB HBM3的MI300X成本可能并不会比预想的低,因此,等未来正式发售时与H100相比可能不会有显著的价格优势。

其次,MI300X没有H100所拥有的用于加速Transformer大模型的引擎,这也意味着用同样数量的MI300X将花费更长的训练时间。当前,用于AI训练的GPU供不应求,价格水涨船高,MI300X的推出无疑将利于市场的良性竞争,但短期来看,AMD的MI300X可能更多是作为客户买不到H100的“替代品”。

至顶智库执行主任兼首席分析师孙硕表示,尽管从AMD本次公开的性能参数来看,MI300X在很多方面都优于英伟达的H100,但并不是性能越高,就越多人用,这不是一个正向关系。英伟达深耕GPU领域多年,所拥有的市场认可度和产品稳定性都是AMD所不具备的。另外在软件生态的建立和开发方面,同样需要不断积累,而且门槛较高,需要较长的时间完善。

英伟达的CUDA经过十几年积累已构建其他竞争对手短时间难以逾越的护城河。AMD目前已经拥有一套完整的库和工具ROCm,也能完全兼容CUDA,为AMD提供了说服客户迁移的条件和理由,但兼容只属权宜之计,进一步完善自己的生态才能形成竞争优势。未来,ROCm需支持更多的操作系统,在AI领域开拓更广泛的框架,以此吸引更多的开发者。

数据来源:Jon Peddie Research

GPU的市场份额方面,市场调查机构Jon Peddie Research发布的最新数据显示,2024年第一季度的英伟达继续以83.7%的市场占有率持续领导着GPU市场。AMD的市场占有率持平在12%。虽然差距依旧不小,但不可否认AMD本次带来的产品性能确实让人眼前一亮,等产品正式推向市场时,真正的较量才算开始,我们拭目以待。

FPGA:和英特尔旗鼓相当

进入AI时代,GPU、FPGA以及ASIC被合称为“AI芯片”,与GPU相比,FPGA作为可编程逻辑列阵,具备更低能耗、更强的灵活度和可编辑性,因而具备较短的设计周期,更适合算法快速迭代、应用场景不断拓展的AI时代,CPU+FPGA的方案也能够提供GPU所擅长的庞大算力支持。

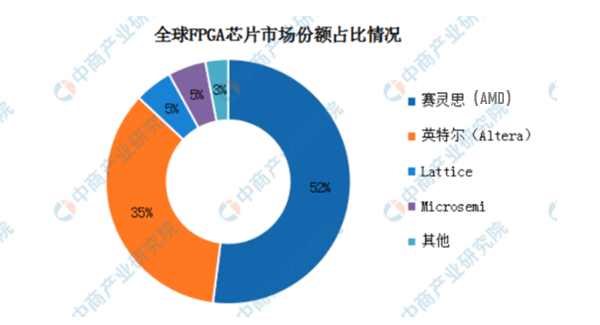

在FPGA领域的布局上,英特尔还是抢先一步,早在2015年就167亿美元的价格收购了当时全球第二FPGA厂商的Altera。AMD也不甘示弱,在2022年,以500亿美元的天价收购了全球最大的FPGA厂商赛灵思,AMD因此跃升为新晋FPGA龙头,与英特尔展开了新一轮斗争。

AMD通过有效整合赛灵思在FPGA方面的优势,提供了具有更广泛高性能的计算产品组合。苏姿丰表示:“借助赛灵思在5G、通信、自动驾驶和行业领域的资源,AMD能够将高性能计算能力带入更多领域,扩展到更广泛的客户群体中。赛灵思领先的FPGA、自适应SoC、人工智能引擎和软件专业知识将赋能AMD,带来高性能和自适应计算解决方案组合,帮助我们在可预见的约1350亿美元的云计算、边缘计算和智能设备市场机遇中占据更大份额。”

AMD通过赛灵思领先的FPGA、自适应SoC技术,二者强强联合,在6月27日,宣布推出AMD Versal Premium VP1902自适应片上系统(SoC),这是一款基于FPGA的自适应SoC,既是全球最大的自适应SoC,也将成为全球最大的FPGA。

但英特尔由于更早开始研发FPGA,长时间的经验积累也让英特尔在该领域更加成熟。英特尔表示,计划在今年推出15款新FPGA,这刷新了英特尔该品类的年度推新纪录。并且最新推出的Agilex 7 R-Tile FPGA,相较与AMD的产品,在带宽速度等方面已经取得了领先。

数据来源:中商产业研究院

可见,在FPGA这个高速发展的领域,AMD和英特尔的对擂还将延续,但二者的实力目前还属于旗鼓相当,胜负仍未可见。

DPU:相比“双英”姗姗来迟

随着带宽不断提升,海量数据涌入,一些“CPU做不好,GPU做不了”的复杂数据处理工作,开始逐渐转向能够重新分配算力和优化算力资源的DPU。DPU因此被列为CPU、GPU之外的第三个主力芯片,成为新一代数据中心创新范式。因此,三大厂商都开始布局DPU赛道。

英伟达在2019年就发现这一新领域,以69亿美元的价格收购了以色列网络芯片公司Mellanox,并于同年就推出了BlueField-2 DPU,自此拉开DPU高速发展的序幕,打造了全新的芯片路线“GPU+DPU+CPU”。基于DPU的结构优势,英伟达计划在Bluefield-4产品实现将GPU集成至DPU中,进而实现数据中心的架构整合。

从英伟达最新商业路线来看,英伟达正在布局“CPU+GPU+DPU”的三芯战略,未来极有可能将构建自己的XPU体系,并催生新的解决方案。

英特尔没有选择收购DPU厂商,而是推出了与DPU功能相似的IPU产品。英特尔数据平台事业部首席技术官Guido Appenzeller表示:“IPU是一种全新的技术类别,是英特尔云战略的重要支柱之一。它扩展了英特尔的智能网卡功能,旨在应对当下复杂的数据中心,并提升效率。”

IPU的发布,让英特尔成为当时业界唯一拥有CPU、独立GPU、IPU、ASIC、FPGA和各种加速器的企业。在同年的英特尔架构日上,英特尔向业界提出了XPU异构愿景:一个由标量、矢量、矩阵、空间组成的SVMS架构——分别对应了CPU、GPU、IPU和FPGA,可进行多种异构组合。这也是英特尔首次、业界明确将单一架构之后的发展方向定义为XPU。

AMD则一直到2022年才姗姗来迟,宣布以19亿美元收购DPU芯片厂商Pensando。AMD基于Pensando的DPU技术,发布了代号为“Giglio”的下一代DPU路线图,与当前一代产品相比,该路线图旨在为客户带来更高的性能和能效,预计将于2023年底上市。

至此,AMD的“CPU+GPU+FPGA+DPU”的芯片版图搭建完成,未来将以此继续扩大数据中心和人工智能业务范围,丰富产品类型。

可以看出AMD想要在CPU和GPU领域战胜“双英”,不再仰望,还有很长的一段路要走,但在FPGA和DPU赛道上,和 “双英”已然并驾齐驱。“AMD目前的势头很好,在产品性能和技术上已经可以匹敌‘双英’,但还需要加强与业界的合作,增强市场产品认可度,我们希望AMD能继续斗志昂扬的与英特尔、英伟达展开竞争,高强度的激烈竞争势必会加速技术创新,让消费者有更多的选择和性价比更高的产品。”张先扬说。